この記事では住信SBIネット銀行の住宅ローン(WEB申込コース)の審査基準について解説しています。また、住信SBIネット銀行の住宅ローンの審査に落ちた場合の対策についても解説していきたいと思います。

なお、この記事の中では住信SBIネット銀行の最新の金利やキャンペーン情報について詳しくは紹介していません。最新のキャンペーンは公式サイトなどで事前に確認しておくようにしてください。

人気の住宅ローンの最新情報や最新の金利の動向など、住宅ローンに関する最新記事はこちらから。

この記事では住信SBIネット銀行の住宅ローン(WEB申込コース)の審査基準について解説しています。また、住信SBIネット銀行の住宅ローンの審査に落ちた場合の対策についても解説していきたいと思います。

なお、この記事の中では住信SBIネット銀行の最新の金利やキャンペーン情報について詳しくは紹介していません。最新のキャンペーンは公式サイトなどで事前に確認しておくようにしてください。

この記事ではPayPay銀行の住宅ローンの本審査・事前審査の流れと審査基準について解説しています。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

PayPay銀行の住宅ローンは、ネット専業銀行ならではの低金利と無料で付帯する疾病保障の手厚さが両立した、非常にコストパフォーマンスの高い住宅ローンです。

PayPay銀行で特に注目すべきは、変動金利タイプの水準が業界最低クラスに設定されている点ですが、さらに「がん50%保障団信」などの疾病保障も充実しており、がんと診断された場合に住宅ローン残高が免除されるという、返済中でも安心できる仕組みが用意されています。このように、金利面だけでなく保障内容の充実度も高いため、実質的な支払い負担を抑えたい方に非常に適した選択肢と言えるでしょう。

加えて、PayPay銀行はソフトバンクとの連携サービスも魅力的です。ネット世代である若年層や互いに忙しい共働き世帯の間で人気が高まりつつあり、「PayPayブランド」の信頼感とあわせて安心して申し込める住宅ローンとして注目を集めています。

この記事では、そんなPayPay銀行の住宅ローンのメリットや仕組み、他社との違いなどをわかりやすく解説していきます。これから住宅ローンを検討する方にとっては必見の内容ですので、まずは押さえておきたい基本の特徴から見ていきましょう。

住信SBIネット銀行は、2007年9月に三井住友信託銀行とSBIホールディングスが共同出資して設立された、ネット専業型の銀行です。実店舗を持たないネット銀行としてスタートし、開業以来、デジタル技術を最大限に活用した先進的な金融サービスを提供することで注目を集めてきました。

この銀行の最大の特徴は、最新のIT技術を取り入れたシステム基盤と、利用者目線に立ったスマートなサービス設計です。銀行窓口に足を運ぶことなく、口座開設から振込、住宅ローンの申込み、資産運用まで、ほぼすべてのサービスをスマートフォンのアプリ一つで完結できる利便性は、多忙な現代人にとって非常に大きなメリットといえるでしょう。

また、ネット銀行ならではのコスト削減効果を活かして、預金金利や手数料、住宅ローン金利などにおいて、競争力のある条件を提示していることも、住信SBIネット銀行の人気を後押ししています。特に若年層や共働き世帯を中心に、「いつでもどこでも使える銀行」としての評価が高まっており、近年は資産形成やライフプラン設計をサポートする商品・サービスも強化されています。

この記事では、自営業・個人事業主の人が住信SBIネット銀行の住宅ローンを利用する方法について解説しています。

住宅ローンを利用するには、誰であっても「審査」をクリアすることが不可欠です。これは公務員であろうと、大手企業の会社員であろうと、もちろん個人事業主であろうと変わりません。さらに、審査の結果によって適用される金利に差が出ることもあります。つまり、住宅ローンは単に借りられるか否かだけでなく、どの金利条件で借りられるかが重要になります。

特に個人事業主や自営業者の方の場合、公務員や大企業のサラリーマンに比べて、収入の安定性や将来性の評価が厳しく見られる傾向があります。そのため、審査に通りにくかったり、審査に通ったとしても「最優遇金利」が適用されず、標準金利ややや高めの金利での融資となるケースが少なくありません。こうした背景には、金融機関が返済リスクを重視する姿勢があるといえるでしょう。

しかしながら、自営業だからといって住宅ローンを利用できないわけではありません。近年では、個人事業主向けの融資プランを用意している銀行や、確定申告書や帳簿類をしっかりと提出することで審査通過の可能性を高められる仕組みも増えています。たとえば、直近3年分の安定した売上や利益の証明、税務上の申告内容の正確さなどを示すことで、金融機関からの信用度を上げることができます。

また、最初から「どうせ審査は通らない」と諦めるのではなく、複数の銀行に事前審査を申し込み、各行の審査基準や条件を比較する姿勢が大切です。ネット銀行と都市銀行では審査の厳しさや重視するポイントが異なる場合もあり、意外にもネット銀行のほうが柔軟な対応をしてくれることもあります。さらに、審査に強い住宅ローン専門のアドバイザーに相談することで、自分に合った最適なローン商品に出会える可能性も広がるでしょう。

このように、自営業者が住宅ローンを借りる際には、事前の準備と情報収集、そして複数の選択肢を持つことが成功へのカギとなります。自身の状況を正しく把握し、審査を突破するための戦略を練ることが、安心で納得のいく住宅ローン選びにつながるのです。

それでは、自営業の人が住信SBIネット銀行の住宅ローンに申し込む時のポイントや注意点を解説していきます。なお、この記事の中では、住信SBIネット銀行の最新の金利やキャンペーン情報は紹介していません。最新のキャンペーンなどはこちらのページで事前に確認しておくようにしてください。

「スゴ団信」とは、住信SBIネット銀行が提供する団体信用生命保険(団信)のサービス名称で、将来の病気やケガに対する充実した疾病保障が付帯する団信サービスです。

通常の団信(一般団信)の保障内容に加えて、「がんを含む三大疾病50%保障」や「全疾病保障」が”無料でセットできる”ので非常に評判は良いのですが、一方で借り入れ時の年齢などの条件によってサービス内容がかなり変わってくるため評価が分かれるというデメリットもあります。

無料で利用できる条件を満たせる人にとって、スゴ団信は極めて魅力的な団信サービスともいえます。これは、一般的な住宅ローンに無料でついてくる団体信用生命保険とは比べ物にならないほど、将来の病気やケガに対する保障が充実しているためです。この保障内容が無料でついてくると言っても、メガバンクや地銀の住宅ローンを利用している人はすぐに信じられないレベルだと思ってもいいでしょう。

ただ一方で、このスゴ団信は年齢などの条件によって保障される範囲が狭まったり、費用負担が発生するケースがあるので注意が必要です。無料で利用できるかできないかは大きな違いなので、無料で利用できる条件については必ず確認しておく必要があります。

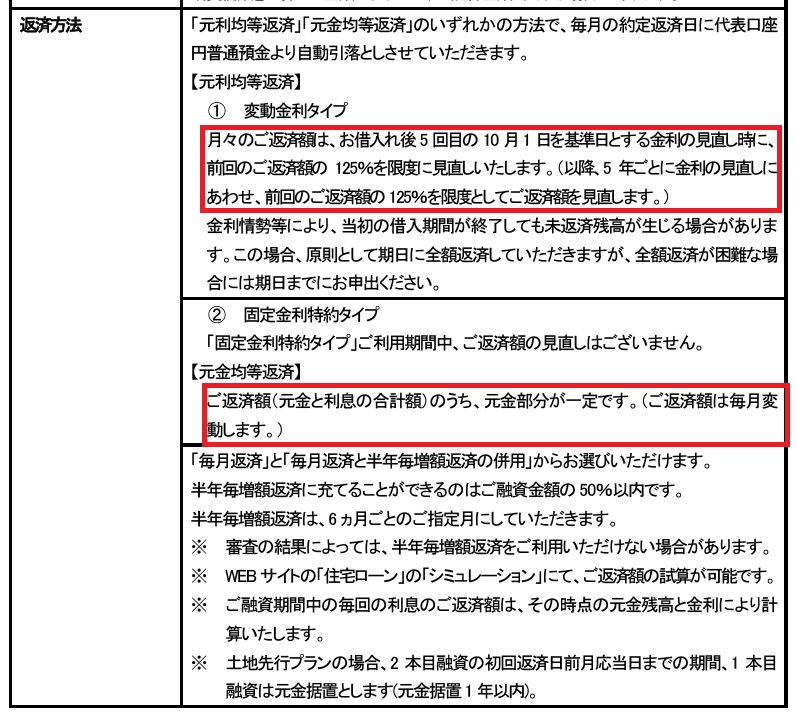

この記事では、5年ルールと125%ルールをわかりやすく解説するとともに、住信SBIネット銀行で変動金利を選択した場合、このルールが適用になるのかどうかを見ていきます。また、5年ルールと125%ルールの注意点などについても解説していきます。

2024年後半から、メガバンク・地方銀行など国内の大半の金融機関が住宅ローンの金利の引き上げを行っています。ネット銀行も例外ではなく、住宅ローン金利を引き上げる傾向にあり、いよいよ金利のある時代に向けて日本の住宅ローン業界は大きく動きだしています。もちろん、その動きはネット銀行大手である住信SBIネット銀行でも同様です。

金利上昇を心配する声は日々高まっていますが、それでも今の日本で住宅ローンを借りている人の大半が「変動金利」の金利タイプを選んでいるかと思われます。そして、変動金利型の住宅ローンを選択した場合の最大の懸念点は、住宅ローン返済期間中に金利が上昇することで住宅ローンの支払い利息と総返済額が増えることでしょう。

その対策として固定金利タイプへ借り換える方法もありますが、「より金利が低い変動金利タイプに借り換える」という方法もおすすめです。住信SBIネット銀行に限った話ではありませんが、多くの金融機関は「これから借りる人の金利は低いままなのに、既に借りている人の金利を引き上げる」といった対応を取っています。まさに、”釣った魚には餌をあげない”という状態ですね。そんな銀行側の対応に負けないようにするには、自らの意思で住宅ローンの借り換えに動くことが重要です。

通常、変動金利タイプの金利は半年ごとに見直されます。金利の引き上げ判断は金融機関側が持っているため、経済状況・金利環境によって金融機関が金利の引き上げが行われます。普通に考えると、金利が上がれば利息は増えて、利息が増えれば月々の返済額が増えます。ところが住宅ローンの場合、多くの金融機関ではこのリスクを緩和するため「5年ルール」と「125%ルール」という返済額をコントロールするルールを採用しています。

このルールがあることで、変動金利を選択した場合でも、ある程度は安心して返済を続けることができるようになっています。

では、住信SBIネット銀行の変動金利住宅ローンでは、この「5年ルール」と「125%ルール」が適用されるのでしょうか?

※この2つのルールが適用されるのは「変動金利タイプ」で「元利均等返済」を選んだ場合のみです。他の金利タイプや元金均等返済を選んだ場合、このルールは適用されません。詳しくは住信SBIネット銀行の公式サイトで確認してください。

この記事ではイオン銀行の最新の住宅ローン金利と過去の金利推移・金利動向を紹介しています。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

イオン銀行は、2007年に設立されたイオンのグループ会社の銀行です。開業以来順調に利用者を増やしており、2023年度には口座数828万口座、預金残高4兆3997億円に到達しています。口座数や預金残高の規模ではメガバンクほどではありませんが、イオングループのサービスを利用することがある人にとっては利便性の高い銀行となっています。

イオン銀行が取り扱う住宅ローンも、イオングループのサービスと連携しているのが特徴で、ネット銀行に近いネットサービスも提供されています。ネットの利便性と実店舗での相談の両方に対応していますので、店舗がないと不安だという人にとっても安心して利用できます。

イオン銀行の住宅ローンには、変動金利と当初固定金利の2種類の金利タイプがあることに加えて、住宅金融支援機構が提供する「フラット35」も取り扱っています。

なお、この記事ではイオン銀行が独自で開発・提供している住宅ローンについて解説していきますので、気になっていた方はぜひ参考にしてみてください。

この記事では、住信SBIネット銀行の住宅ローンを検討中の方に向けて、住信SBIネット銀行の住宅ローンの「メリット」と「デメリット」をわかりやすく解説します。

住信SBIネット銀行は、ネット銀行業界の中でも特に利用者が多い住宅ローンの一角を担っており、2025年の現在もその地位は健在です。住信SBIネット銀行には「WEB申込コース」「対面相談コース」「フラット35」などといった複数の商品を用意されています。中でも利用者からの注目度が高いのが、申し込みから契約までネットですべて進められる「WEB申込コース」です。

この「WEB申込コース」は、来店不要の利便性、業界最低水準を競う金利設定、充実した団信保障プランなど、ネット銀行ならではの強みを活かした内容が特徴です。一方で、審査の厳しさ、事務手続きの自己完結性へのハードル、対面相談ができない不安など、利用前に知っておくべき注意点もあります。

ここでは、公式情報をもとに「WEB申込コース」の特徴を最新の金利動向やサービス改善の動きも交えて詳しく整理し、後悔しない住宅ローン選びの参考になる情報をお届けします。

疾病保障の内容が充実しているにも関わらず、無料で利用できることで人気を集めているのが「住信SBIネット銀行」の「スゴ団信」という住宅ローンに付帯する疾病保障サービスです。(※ただし、無料で利用するには一定の条件を満たす必要があります)

この記事では、住信SBIネット銀行の「スゴ団信」の内容と魅力、スゴ団信に加入する前に注意しておきたいポイントなどについて解説しています。

スゴ団信は複雑な仕組みではありませんが、より有利な条件で利用するためには、いくつかのポイントを押さえておく必要があります。特に年齢によって保障内容や金利条件が異なる点には注意が必要です。一般的に50歳未満と50歳以上では適用条件に差があり、加入時の年齢が重要な判断基準となります。さらに借入条件や健康状態の告知内容によっては、健康診断書などの追加書類を提出するよう求められる場合もあります。

「スゴ団信」を実際に利用する前に、当記事を参考にぜひ確認してみてください。

それでは早速、スゴ団信を利用する際に必要になる注意点などのポイントについて確認していきましょう。

住宅ローンをすでに借りている人の中には、より低金利の住宅ローンや、疾病保障が充実した住宅ローンに借り換えたほうが良いと感じつつも、「本当に借り換えのメリットはあるのか」「借り換えるべきなのはわかっているが、どの金融機関を選べばいいのかわからない」と悩んでいる方が少なくありません。

さらに現在は、世界的にも日本国内でも金利引き上げの流れが続いており、今後の金利動向を正確に予測するのは非常に難しい状況です。住宅ローンの借り換えタイミングは、金融のプロであっても判断が難しい局面といえるでしょう。ただし、金利が上昇局面にある場合、借り換えは「早く動くほど効果が出やすい」というのは変わらない事実です。とくに固定金利は変動金利よりも先行して動く傾向があるため、固定金利への切り替えを検討しているのであれば、判断を先延ばしにしすぎないことが重要になります。

こうした環境の中で、借り換え先として安定した評価を得ているのが住信SBIネット銀行の住宅ローンです。業界トップクラスの低金利水準に加え、無料で付帯する疾病保障の手厚さが特徴で、返済負担の軽減とリスク対策の両立を図りたい人から高い支持を集めています。

この記事では、住信SBIネット銀行へ住宅ローンを借り換えることで得られる具体的なメリットと、事前に理解しておきたい注意点やデメリットについて整理しています。金利だけでなく、保障内容や将来の返済リスクも含めて見直したいと考えている方にとって、借り換え判断の材料として役立つ内容になっていますので、ぜひ参考にしてみてください。

住宅ローンでマイホームを購入したいと考えていても、過去の小さな金融トラブルが原因で審査に通らないケースは少なくありません。中でも、とくに注意が必要なのが「異動情報」と呼ばれる信用情報機関への登録記録です。

異動情報とは、長期延滞や債務整理、代位弁済など、返済に関して重大な問題が発生したことを示す情報を指します。本人にとっては「昔の話」「すでに完済している」と感じる内容であっても、信用情報上は一定期間しっかりと記録が残り、住宅ローン審査では厳しくチェックされます。

住宅ローンは借入額が大きく、返済期間も数十年に及ぶため、金融機関は「長期にわたって安定して返済できるか」を最重要視します。その判断材料のひとつが信用情報であり、異動情報がある場合、年収や勤続年数、自己資金が十分であっても審査が通らない、あるいは不利な条件になる可能性があります。

住宅ローンを検討する段階では、金利や商品性だけでなく、自身の信用情報の状態を正しく把握しておくことが重要です。思わぬ落とし穴を避けるためにも、事前に信用情報の仕組みを理解し、必要であれば早めに対策を講じておくことが、スムーズな住宅購入への近道となります。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

異動情報とは、長期延滞、債務整理、自己破産など、重大な信用事故があった際に登録される情報で、各金融機関の審査では非常にネガティブな要素と見なされます。現在では、金融機関の多くがAI審査やスコアリングを導入しており、こうした情報がシステム上で即座にマイナス評価として作用します。

異動情報が登録されている期間中は、住宅ローンの審査はもちろん、クレジットカードや自動車ローン、教育ローン、カードローンなどあらゆる金融商品の審査においても不利になります。記録の内容や登録期間によっては、完済後も数年間にわたり影響が残る点にも注意が必要です。

この記事では、PayPay銀行の住宅ローンを例に、異動情報が審査にどう影響するのかを最新の情報をもとにわかりやすく解説していきます。住宅ローンを検討中の方や、過去の信用情報が気になる方は、ぜひ参考にしてください。

うっかり支払期日に入金を忘れて引き落としができなかった、という程度ではなく、数ヶ月間以上の延滞により異動情報が個人信用情報に残っていると住宅ローンの審査ではかなり厳しい結果になることを想定する必要があります。単刀直入に言うと、ほぼ審査に落ちます。PayPay銀行も例外ではなく、異動情報があると審査に落ちる可能性が極めて高いでしょう。

世の中には絶対はありませんので、たとえ異動情報が信用情報に記載されていても、経緯や理由を正直に説明することが大切です。すでに完済している場合や現在は安定した収入があり返済を続けている場合など、現状の改善が見られれば、審査担当者に前向きに捉えてもらえることもあります。異動情報があるからといって諦めるのではなく、現状を丁寧に伝えることが審査通過の可能性を高めてくれるでしょう。

マイホーム購入を検討し始めた時に、同時に向き合うべきテーマが「住宅ローンの選び方」です。

多くの人は物件探しに時間をかける印象ですが、実はローン選びはマイホームを購入することと同じくらい家計へのインパクトが大きく、金利のタイプや諸費用の違いだけで、生涯コストが数十万円から数百万円単位で変わることも珍しくありません。

住宅ローンは長期間返済していくため、より一層慎重さが求められるものですが、マイホーム購入の際に初めて勉強するという人も多く、不動産会社の紹介だけを鵜呑みにして内容を十分理解しないまま契約してしまうケースが見受けられます。ここで覚えておきたいのが、不動産会社の主目的は「家を売ること」であり、購入後の返済計画や家計の持続性まで最適化してくれるとは限らないという点です。さらに、どんなに紹介されたからといっても、最終的な選択と責任は購入者自身にあります。

だからこそ、住宅ローンは“自分の基準で納得して選ぶ”姿勢が重要です。

いざ金融機関の商品を比較しようとすると「自分に合うのはどれか」「何に注意すべきか」で迷うのは当然です。初めての人でも要点を押さえれば、過剰な不安なく最適解に近づけます。

本記事では、住宅ローン選びの基本発想、比較時に押さえるべき論点、金融機関の見極め方を初心者にもわかりやすい切り口で解説します。読み終わる頃には、自分で判断できる土台が整うはずです。

この記事では、金利上昇局面でも住宅ローン利用者の返済負担を緩和する機能がある「5年ルール・125%ルール」についてわかりやすく解説していきます。

この記事では、金利上昇局面でも住宅ローン利用者の返済負担を緩和する機能がある「5年ルール・125%ルール」についてわかりやすく解説していきます。

イオン銀行は、イオンモール、ダイエー、ミニストップなどを展開するイオングループの一員として、2007年に設立されている銀行です。

銀行としての歴史はまだ浅いですが、全国のイオン店舗内に窓口を展開しながら、投資信託やNISAなどの資産運用の相談から、住宅ローン、各種保険まで幅広いサービスを提供しています。日常生活の中で気軽に立ち寄れる、“一般消費者の普段の暮らしに近い”銀行として多くの利用者に親しまれています。

イオンユーザーであれば、一度は見かけたことがあるという方も多いのではないでしょうか。

この記事ではイオン銀行の住宅ローンを契約する際に加入する団信の種類や特徴について解説していきます。

初期費用を抑えつつ低金利と充実した団体信用生命保険(団信)2つの利点を両立させたい人に選ばれているのが「ソニー銀行」の住宅ローンです。ソニー銀行は、オリコン顧客満足度の住宅ローン「ネット銀行」部門でも2025年に3年連続で第1位を獲得しており、使いやすさの面でも評価が定着しています。近年はネット申込と電子契約が標準化し、印紙税の負担も抑えられるようになりました。

この記事では、ソニー銀行が取り扱っている住宅ローンの特徴や、利用する際のメリット・デメリットをまとめて紹介したいと思います。

この記事ではイオン銀行の住宅ローンのメリットとデメリットを解説しています。

イオン銀行では変動金利と当初固定金利の2種類の金利タイプを用意している住宅ローンと、住宅金融支援機構が提供しているフラット35を取り扱っています。

この記事では主に公式サイトから申し込めるイオン銀行独自の住宅ローンについて解説していきます。

目次

結論から申し上げます。

2026年以降、省エネ基準を満たさない新築住宅は、住宅ローン減税の対象外(=0円)となります。

これまで「その他の住宅(一般住宅)」として一定の控除が認められてきましたが、

2024年・2025年の段階的な制度改正を経て、2026年からは「省エネ基準適合」が住宅ローン減税のスタートラインとなりました。

つまり、

見た目は普通

間取りも問題なし

住宅ローンも問題なく借りられる

こうした住宅であっても、省エネ基準を満たしていなければ、減税は一切受けられません。

控除額は、条件次第では数百万円規模になります。

「知らなかった」では済まされないインパクトのある変更点です。

背景にあるのが、2025年4月から始まった省エネ基準適合の義務化です。

この制度により、新築住宅は原則として省エネ基準を満たさなければ建てられなくなりました。

一見すると「じゃあ全部OKでは?」と思われがちですが、ここに大きな落とし穴があります。

それは、

「建築できる」と「住宅ローン減税を受けられる」は別物という点です。

建築基準法上はクリアしている

しかし、住宅ローン減税に必要な証明書がない

この場合、

👉 建てられるのに、減税は受けられないという矛盾が発生します。

さらに重要なのが、

確認申請のタイミングで住宅の区分が確定するという点です。

後から「やっぱり省エネ住宅にします」は原則できません。

ここが、まさに運命の分かれ道となります。

2026年度の住宅ローン減税では、住宅性能ごとに借入限度額が明確に分かれます。

長期優良住宅・低炭素住宅

最大 5,000万円(子育て・若者世帯)

ZEH水準省エネ住宅

最大 4,500万円

省エネ基準適合住宅

最大 4,000万円

その他の住宅(一般住宅)

👉 0円(対象外)

特に注目すべきは、子育て・若者世帯への優遇措置です。

性能の差が、そのまま「使える減税枠の差」になります。

2026年以降、最重要ポイントは書類の有無です。

必ず確認すべきなのは、以下のいずれかです。

建設住宅性能評価書

住宅省エネルギー性能証明書

ハウスメーカーや工務店から

「省エネ基準には適合していますよ」

と言われただけでは不十分です。

👉 書類として発行されるか

👉 住宅ローン減税に使える形式か

ここまで必ず確認してください。

なお、中古住宅を検討している場合は、一般住宅でも減税対象になる緩和策が残っています。

新築より中古のほうが有利になる、いわば逆転現象が起きている点も見逃せません。

住宅ローン減税を前提に考えるなら、ローン選びの視点も大きく変わります。

単に低金利を追いかけるだけでなく、住宅の性能+ローンの優遇制度まで含めた総合的な選び方が重要です。

ここで注目したいのが、ZEH(ネット・ゼロ・エネルギー・ハウス)基準の住宅に対して金利が優遇される住宅ローン制度です。

👉 例えば、

SBI新生銀行のZEH住宅限定住宅ローン金利優遇プログラム

では、パワースマート住宅ローンを新規に借り入れる際に、当初借入金利から年0.01%引き下げる優遇が適用されます※。

※対象となるZEH区分(戸建・マンション)が条件となります。

このようなプログラムは、省エネ基準適合住宅やZEH住宅を選ぶことで、「控除+金利優遇」のダブルメリットを得られる可能性がある点が最大の魅力です。

まずは「自分が検討する住宅がZEH基準に該当するか」を確認した上で、こうした優遇プログラムの適用条件をチェックしておきましょう。

なお、ZEH住宅以外にも、SBI新生銀行では

SBIハイパー預金の保有者向け金利優遇(変動金利の引き下げ)

その他キャンペーン(金利相当額還元など)

といったプログラムもあり、住宅ローンの総合的な費用を抑える選択肢が広がっています。

2026年以降の家づくりは、

住宅性能がそのままお金に直結する時代に入ります。

性能にお金をかけることは、

住宅ローン減税

光熱費の削減

将来の資産価値

という形で、後から回収できる可能性が高い投資です。

「うちは対象になるはず」

「たぶん大丈夫だろう」

そう思う前に、

まずは検討中の住宅がどの性能ランクに該当するのかを必ず確認してください。

2026年のルールを知らないまま家を建てることが、

最大のリスクになり得る時代です。

住宅ローンを調べていると、「5年ルール」や「125%ルール」という用語を目にすることがあります。とくに変動金利型住宅ローンを検討している人にとっては、返済額の変化に直結する重要なキーワードです。

ただし、結論から押さえておきたい点として、SBI新生銀行の住宅ローンでは、これらのルールは採用されていません。多くの金融機関で当たり前のように語られる仕組みが適用されないため、他行との違いを正しく理解しておくことが重要になります。

この記事では、まず一般的な住宅ローンで使われている5年ルール・125%ルールがどのような仕組みなのかを、専門知識がなくても理解できるよう整理します。そのうえで、SBI新生銀行がなぜこれらのルールを採用していないのか、その方針の背景と特徴を解説し、実際に利用する際に注意しておきたいポイントを実務目線でまとめていきます。

変動金利の仕組みを「なんとなく不安」と感じたまま契約するのではなく、自分に合った返済スタイルかどうかを判断するための材料として、ぜひ最後まで確認してみてください。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

住住宅ローンの審査は、簡単に言えば金融機関が住宅ローンを申し込んできた人に対して「この人にお金を貸しても大丈夫か」であったり、「いくらまで貸せるか」といったことを決める手続きです。申込利用者が返済能力や信用情報などから総合的に判断するプロセスです。

審査で確認されることは、申込者の年収や職業、勤続年数、過去の借入履歴など、「お金に関する信用力」です。ただし、これに加えて、担保として設定される購入予定の物件(マイホーム)に関する評価や調査も行われます。

住宅ローンは、金融機関が個人に対して数千万円という大きな金額を長期間にわたり貸す契約です。そのため、申込者の状況や物件の価値など、あらゆる要素を慎重に確認したうえで審査が進められます。

このページでは住信SBIネット銀行の住宅ローンのキャンペーンや、キャンペーンコードを紹介しています。住信SBIネット銀行の住宅ローンを少しでもお得に利用したいと考えている人の参考になれば幸いです。

この記事ではペアローンと収入合算の違いやメリット・デメリット、ミックスローンについて解説しています。

以下は2024年4月に日本経済新聞に掲載されていた記事です。いま、日本の住宅ローン業界では、想像以上のペースでペアローンを利用する夫婦・世帯が増加しています。

住宅購入を検討する共働き世帯のあいだで、近年とくに注目を集めているのが「ペアローン」や「収入合算」といった、2人の収入を活用する住宅ローンの組み方です。これまでは、夫婦のどちらか一方が単独で住宅ローンを契約するケースが一般的でしたが、住宅価格の上昇や共働き世帯の増加を背景に、2人の収入を前提とした資金計画を立てる動きが広がっています。

先行する調査や報道によると、首都圏では2023年のペアローン利用率が約34%と過去最高水準に達し、20代における借入額は単独借入と比べて約1.9倍にのぼるとされています。こうした背景には、共働き世帯の増加に加え、女性の正規雇用比率の上昇など、家計構造そのものの変化があると考えられます。

このような社会的な流れを受けて、ペアローンや収入合算に加え、金利タイプを組み合わせてリスク分散を図る「ミックスローン」など、2人の収入を最大限に生かす選択肢への関心も高まっています。単独での借入では手が届きにくい価格帯であっても、2人で協力することで検討できる物件の幅が広がる点は、大きな魅力と言えるでしょう。

本記事では、ペアローンと収入合算の仕組みや違いを整理し、それぞれのメリットと注意点を分かりやすく解説します。あわせて、ミックスローンの考え方についても触れていきますので、夫婦やパートナーと住宅ローンを検討されている方は、判断材料の一つとしてぜひ参考にしてください。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

ペアローンは、配偶者やパートナーがそれぞれ別々に住宅ローンを契約し、2本のローンで1つの住宅を取得する方法です。

「共同」というのは、2人の収入を前提に借入審査が行われ、その資金でマイホームを取得するという意味合いです。共働きが一般化した今、20代~30代の若年層を中心に、希望額に届かせるための現実的な手段として選ばれています。

2人分の返済能力が評価されるため、借入可能額は単独よりも大きくなります。結果として、選べるエリアや間取り、築年数などの選択肢が広がり、希望条件に近い物件へ手が届きやすくなります。

SBI新生銀行の住宅ローンは、ネット完結 × 業界最低水準の低金利 × 柔軟な審査基準を強みとする人気の住宅ローンです。

転職したばかりの人や、個人事業主などにも幅広に対応している商品を持ち、住み替え(新居を購入した後に持ち家を売却する場合)などでも、他の金融機関と比較して融資金額が伸びやすいと評判の住宅ローンです。

手続きは原則すべてオンラインで完結でき、面倒な来店が不要。審査スピードの速さやサポート体制も高く評価されています。

この記事では、そんなSBI新生銀行の住宅ローンのSBIハイパー預金開設者限定 住宅ローン金利優遇プログラムについて解説します!

SBI新生銀行は、2025年11月17日(月)より、住宅ローン変動金利(半年型)の借入期間について、最長50年までの取扱いを開始すると発表しました!

従来の最長35年を大きく超える返済期間が選択可能となり、住宅ローン市場における新しい選択肢として非常に注目されています。

この記事では、そんなSBI新生銀行で新たに取り扱い開始となった50年ローンの商品性と、メリット、デメリットを解説していきます。

住宅ローンを検討するうえで、金利と同じくらい重要なのが「団体信用生命保険(団信)」の内容です。団信は、万が一の死亡や高度障害時に住宅ローン残高が完済される仕組みで、長期間にわたる返済を前提とする住宅ローンにおいて、家族の生活を守るための重要な安全装置といえます。

近年は、単なる死亡保障にとどまらず、がんや脳卒中、心筋梗塞といった重い病気に備えられる疾病保障付き団信が主流になりつつあります。金融機関によっては、これらの保障を金利上乗せなしで付帯できるケースもあり、表面上の金利だけを比較していると見落としてしまいがちな差が生まれています。

住宅ローンは「借りられるか」ではなく「返し続けられるか」が本質です。その意味で、団信の保障範囲や条件をしっかり確認することは、将来の家計リスクを見据えた住宅ローン選びに直結します。金利の低さだけで判断せず、団信の中身まで踏み込んで比較することが、後悔しない住宅ローン選びの第一歩になります。

SBI新生銀行では、ベーシックな保障から介護・がんといった幅広いリスクに対応したプランや選択肢が充実しています。

安心して住宅ローンを利用するために、団信の種類・保障内容・費用負担についてしっかり把握しておきましょう。

この記事では住信SBIネット銀行の最新の住宅ローン金利と過去の金利推移・金利動向を紹介しています。

住信SBIネット銀行は、かつて三井住友信託銀行の住宅ローンを「ネット専用住宅ローン」という名称で取り扱っていましたが、2023年4月に方針を転換し、現在は住信SBIネット銀行が独自に提供する住宅ローンへと主力商品を切り替えています。

現時点での主力商品は、「WEB申込コース」と「対面相談コース」の2種類で、いずれも住信SBIネット銀行自身が貸主となる住宅ローンです。オンライン完結で手続きを進めたい方から、対面で相談しながら進めたい方まで、利用者のニーズに応じた選択ができる体制が整えられています。

また、独自の団体信用生命保険である「スゴ団信」を提供している点も特徴です。死亡・高度障害に加え、病気やけがによる就業不能などにも備えられる保障内容となっており、将来のリスクを重視する方から支持を集めています。低金利と保障の充実を両立した住宅ローンとして、現在も高い人気を誇っています。

この記事では、SBI新生銀行の住宅ローンについて、メリットとデメリットの両面から整理していきます。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

SBI新生銀行は、SBIホールディングスを親会社に持つ大手金融グループ傘下の銀行です。個人向けには住宅ローンや預金、投資信託といった金融商品を幅広く展開しており、法人向けにも多様な金融サービスを提供しています。もともとは「新生銀行」として営業していましたが、2023年にSBIグループの完全子会社となり、現在の名称へと変更されました。

グループ入りをきっかけに、SBI新生銀行はデジタル化を一段と加速させ、オンラインを軸とした利便性の高いサービス提供に力を入れています。その象徴的な存在が、主力商品である「パワースマート住宅ローン」です。この住宅ローンは、他の金融機関と比較しても低水準の金利設定が特徴で、毎月の返済額を抑えやすい点が高く評価されています。総返済額を重視する層からの支持が厚く、選択肢として検討する人が年々増えています。

また、申込みから審査、契約までの手続きがすべてオンラインで完結する点も大きな魅力です。店舗へ足を運ぶ必要がなく、スマートフォンやパソコンから好きなタイミングで手続きを進められるため、仕事や家庭で忙しい人でも無理なく利用できます。従来の対面型住宅ローンに比べて、時間的な負担が少ない点は大きなメリットといえるでしょう。

低金利と手続きのしやすさを両立していることから、SBI新生銀行の住宅ローンは、できるだけコストを抑えつつ、効率的に住宅ローンを組みたいと考える人に向いた選択肢です。一方で、すべての人にとって最適とは限らない側面もあるため、次章以降では注意点やデメリットについても詳しく見ていくことが重要になります。

2024年10月から、国内の多くの金融機関が住宅ローンの変動金利の引き上げに動いており、これは実に約17年ぶりの大きな転換点といえます。

この動きを受けて、これから変動金利型住宅ローンを利用しようと考えている方や、すでに変動金利で借入中の方にとって、今後の金利動向は非常に気になるところでしょう。特に、金利の上昇が家計にどのような影響を与えるか、不安を感じている方も少なくありません。

変動金利型の住宅ローンは、金利が一定期間ごと(一般的には半年ごと)に見直される仕組みとなっています。そして、この金利を上げ下げするかどうかの最終判断権は、基本的に金融機関側が持っています。

つまり、金融機関が「金利を上げる」と判断した場合には、借入中の住宅ローンの金利が上昇し、毎月の利息額も増加することになります。その結果、元本の返済スピードが落ちてしまうため、返済総額や返済期間が長期化するリスクもあります。

特に金利が急上昇した場合には、月々の支払い負担が大きく増え、家計に与える影響も無視できません。こうしたリスクを抑えるために、変動金利型住宅ローンには一定の制限ルールが設けられています。それが、「5年ルール」と「125%ルール」です。

住宅ローンを選ぶ時は金利や利息だけに気を取られがちですが、住宅ローンは利息以外にもさまざまな費用が発生します。その種類や金額は住宅ローンにより異なり、住宅ローンに比べて少額とはいえ無視できない金額です。住宅ローンを選ぶ時は金利の低さに加えて諸費用がどれだけかかるか確認してから申し込むといいでしょう。

auじぶん銀行の住宅ローンは、ネット銀行の中でも低金利水準が注目されているうえ、団体信用生命保険(団信)の商品性が手厚いことで評価されています。実際に、2024年のオリコン顧客満足度調査(住宅ローン)では、「団体信用生命保険の充実さ」で第1位を獲得しており、利用者からの支持の高さがうかがえます。

本記事では、auじぶん銀行の団信について、どのような保障が用意されているのか、どんな方に向いているのかといった観点から整理し、おすすめの選び方まで含めて分かりやすく解説していきます。団信の内容は家計の安心感に直結するため、住宅ローン選びの重要な判断材料として、ぜひ押さえておきましょう。

この記事では、ソニー銀行の住宅ローンの住宅ローンの仮審査と本審査について解説していきます。

ソニー銀行の住宅ローンには仮審査と本審査があり、利用するには最終的に本審査を通過する必要があります。ただ、一般的に住宅ローンは仮審査と本審査の2段階で審査が行われているので、ソニー銀行の住宅ローンの審査が特殊ということではありません。

「SBI新生銀行の住宅ローンの申し込み画面で出てくる請求コードとは何か?」をわかりやすく解説します。

結論から言うと、請求コードは返済やインターネットバンキングで使うコードではなく、住宅ローン審査の申込時に入力する“紹介/提携キャンペーン用コード”です。手元に無ければ空欄でも申込は可能です。念のため、SBI新生銀行のキャンペーンページなどで請求コードが配布されていないか、こちらのページから確認しておくようにしましょう。

請求コードは、SBI新生銀行の住宅ローンを申し込む際の入力欄で使われるコードです。友人紹介や提携先(企業・コミュニティ・媒体など)経由で案内があった場合に、そのコードを入力することで請求コードの入力が必要なキャンペーンを適用すべき人かの確認などに利用されます。

目次

2026年の衆議院選挙は、近年まれに見る「短期決戦」となっています。

1月23日の衆議院解散を受け、2月8日の投開票まで、わずか2週間余りで民意が問われる構図です。この選挙は、単なる政権の評価にとどまらず、家計や住宅ローンに直結する重要な分岐点となりつつあります。

今回の選挙は、いわば「高市政権に対する審判」と位置づけられています。

争点として前面に出ているのは、「食料品の消費税ゼロ(2年間)」に代表される積極財政路線と、財政規律を重視する財政再建派との対立です。

選挙情勢を見ると、自民・維新を軸とする連立与党が過半数を維持できるのか、それとも中道改革を掲げる野党勢力が躍進し、政権交代や連立の組み替えが起きるのか、見通しは決して楽観できません。

この政治的な不確実性こそが、実は金利の行方を左右する最大の要因の一つとなります。

「政治の話」と聞くと、住宅ローンとは無関係に感じられるかもしれません。

しかし実際には、政治は金利を通じて、直接的に家計へ影響を及ぼします。

まず重要なのが、財政政策と長期金利の関係です。

政府が積極財政を掲げ、国債の発行を増やす方針を明確にすると、市場では「国の借金が増えるのではないか」という警戒感が高まります。その結果、国債が売られ、利回りが上昇します。

この長期金利(10年国債利回り)は、固定金利型住宅ローンの基準となるため、政治姿勢がそのまま固定金利に反映される構造になっています。

一方で、変動金利に影響を与えるのが、日銀への政治的スタンスです。

政権が「物価上昇を容認し、利上げもやむなし」という姿勢を示せば、日銀は追加利上げに踏み切りやすくなります。反対に、景気への配慮を強く求める政権下では、利上げ判断は慎重になります。

さらに2026年は、「トランプ関税」再燃などの海外要因が絡む年でもあります。

海外のインフレ・金利動向と国内政治が同時に影響し合うため、これまで以上に金利が動きやすい環境にある点は見逃せません。

では、足元の住宅ローン金利はどのような状況にあるのでしょうか。

固定金利については、すでに長期金利の上昇を受け、明確な上昇局面に入っています。

2026年2月時点では、フラット35の金利は**2.2%台半ば(2.26%前後)**をうかがう水準となっており、数年前と比べると「金利のある世界」が現実のものになりつつあります。

一方、変動金利は依然として低水準を維持しているものの、日銀の追加利上げ期待がくすぶっています。市場では、2026年4月にも政策金利が0.25%程度引き上げられる可能性が意識されており、変動金利にも徐々に上昇圧力がかかり始めています。

また、銀行間の競争も激しさを増しています。

ネット銀行を中心に、低金利を打ち出す動きが続く一方で、大手銀行は「団信(団体信用生命保険)の保障充実」などを武器に、実質的な金利差別化を進めています。単純な表面金利だけでは比較できない局面に入っています。

今回の衆院選の結果によって、金利のシナリオは大きく分かれます。

積極財政路線が継続され、日銀の利上げも一定程度容認される展開です。

景気刺激策への期待から、長期金利は底堅く推移し、固定金利・変動金利ともに緩やかな上昇傾向が続く可能性があります。

政局の不透明感が強まり、円安・株安が進行するリスクがあります。

この場合、市場の国債売りが強まり、**「悪い金利上昇」**が起きる懸念も否定できません。金利は方向感を失い、乱高下しやすくなります。

政策の見直しが進み、日銀に対して慎重姿勢が強まる可能性があります。

先行き不安から投資が控えられ、結果として金利上昇が一時的に鈍る展開も考えられます。

不安材料が多い局面だからこそ、取るべき行動は明確です。

1つ目は、「5年ルール・125%ルール」の再確認です。

変動金利を選んでいる方は、急な返済額増に備えるためにも、制度の仕組みを正しく理解しておくことが欠かせません。

2つ目は、固定金利と変動金利のミックスです。

すべてをどちらかに寄せるのではなく、リスク分散として組み合わせる選択肢も現実的になっています。

3つ目は、借り換えシミュレーションの実行です。

金利が本格的に上がりきる前に、今の条件でどこまで有利にできるのかを確認しておくことが、将来の安心につながります。

衆議院選挙は、決して「政治に関心のある人だけの出来事」ではありません。

政府の財政方針や日銀に対するスタンスは、長期金利や政策金利を通じて住宅ローン金利に反映され、結果として私たちの毎月の返済額や家計の余裕を左右します。

2026年は、マイナス金利が完全に過去のものとなり、「金利のある世界」が本格的に定着していく重要な局面です。今回の衆院選は、そのスピードが加速するのか、あるいは一時的に抑えられるのかを占う節目とも言えるでしょう。選挙結果次第では、固定金利・変動金利のいずれにも影響が及び、住宅ローンを取り巻く環境はこれまで以上に変化しやすくなります。

だからこそ、「誰に投票するか」という選択は、巡り巡って「将来、いくら返済することになるのか」という極めて現実的な問題に結びついています。政治を遠い存在として捉えるのではなく、自身のライフプランや資金計画と重ね合わせて考える視点が、これからの時代には欠かせません。

住宅ローン利用者にとって大切なのは、選挙結果を一喜一憂することではなく、変化を前提に備えておくことです。金利動向を定期的に確認し、固定・変動のバランスや借り換えの可能性を検討しておくことで、将来のリスクは大きく抑えられます。

政治を見ることは、未来の返済額を見ること。

2026年の衆院選を、自分自身の家計を見直すきっかけとして捉えることが、これからの「賢い住宅ローンとの付き合い方」につながるはずです。

2024年後半以降、住宅ローンの変動金利タイプにおいて、ついに各行の「基準金利」を引き上げる動きが本格化しました。日本では長らく超低金利環境が続いてきましたが、この動きは実質的に約17年ぶりとなる大きな金利局面の転換点といえます。これまで当たり前とされてきた低金利前提の住宅ローン戦略が、見直しを迫られる段階に入ったとも言えるでしょう。

ここ数年、住宅ローン利用者の多くが変動金利を選択してきた最大の理由は、固定金利と比べて明らかに低い金利水準にありました。毎月の返済額を抑えやすく、借入可能額を大きく取りやすいという点も、変動金利が支持されてきた背景です。しかし同時に、変動金利には「将来の金利上昇によって返済額が増える」という本質的なリスクがあり、そのリスクが現実のものとして意識され始めています。

特に2025年に入ってからは、住宅ローン金利の引き上げを実施する金融機関が相次いでおり、変動金利を取り巻く環境は明らかに変化しています。その中でも、ソニー銀行がいち早く変動金利の基準金利を引き上げたことで、市場全体の注目を集めました。この動きは象徴的なものであり、その後、他の主要銀行も追随する形で金利改定を進めています。結果として、金融機関ごとの金利差は一時的に広がったものの、今後数か月のうちに再び一定の水準へと収束していく可能性が高いと見られています。

これからの住宅ローン選びでは、単に「いま一番低い金利」を探すだけでは不十分です。金利上昇局面に入った今こそ、将来どこまで返済額が増える可能性があるのか、家計にどの程度の余力があるのかを踏まえた現実的な返済計画が重要になります。変動金利を継続する場合でも、繰上返済や借換えの余地を含めた柔軟な戦略が欠かせませんし、状況によっては固定金利タイプへの切り替えを検討することも、有効な選択肢となってきます。

金利環境が動き始めた今は、住宅ローンを「借りたら終わり」ではなく、「借りた後も見直し続ける金融商品」として捉える視点が、これまで以上に重要になっていると言えるでしょう。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

実は、大半の金融機関の住宅ローンの変動金利タイプには、金利上昇リスクによる毎月の返済額の増加額を緩和するために特定のルールとして、「5年ルール」と「125%ルール」が用意されています。このルールがあることで、変動金利を選択した場合でも、ある程度の安心感を得ることができますが、逆に注意しなければいけないこともあります。

この記事では、5年ルールと125%ルールをわかりやすく解説するとともに、ソニー銀行で変動金利にこのルールが適用になるのかを説明していきます。

住宅ローンは、申し込んでから契約するまでに多くの書類提出が求められます。

ネットから仮審査に申し込む時点で多くの書類提出を求められることはありませんが、本審査申込時や契約時までに段階的に様々な書類の提出が求めらることになります。その中には日常生活ではほとんど目にすることのない書類も含まれています。

この記事では、PayPay銀行で住宅ローンを申し込む際の流れや、契約する際に必要となる書類について詳しく解説します。なお、PayPay銀行の最新のキャンペーン情報などはこの記事の中では触れていません。最新情報はこちらのページで確認してください。

住宅ローンは、どんなにスムーズに手続きを進めても申し込みから契約まで1か月ぐらいの時間がかかります。提出した書類に不備やミスがあると、その時点で手続きが中断されるので想像以上に時間がかかることがあります。

契約を完了したい日が決まっている場合は、スムーズに手続きを進めるためにも、事前に必要書類を確認し、しっかり準備しておくことが大切です。

書類の不備や不足があると、審査や契約のスケジュールに遅れが生じることもあります。PayPay銀行では、「必要書類チェックシート」が用意されていますので、申し込み前に一度目を通しておくと安心です。例えば、住宅ローンの借り換え時のチェックシートはこちらです。

新規借り入れ時のチェックシートは、必須書類のサンプルなどわかりやすいページを用意してくれているので、以下の公式サイトから確認しておくようにしてください。(なお、PayPay銀行はソフトバンクのスマートフォンを利用している人専用の金利優遇サービスを提供しています。ソフトバンクユーザの人は特に要チェックです)

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

住信SBIネット銀行は、三井住友信託銀行とSBIホールディングスの共同出資により誕生した、日本を代表するインターネット専業銀行です。2023年には東京証券取引所スタンダード市場に上場し、金融テクノロジーの進化を背景に、現在もネット銀行業界を牽引する存在として成長を続けています。

住宅ローン分野においても早くから積極的な展開を行っており、現在は主力商品である「住宅ローン(WEB申込コース)」を中心に、対面での相談が可能な「対面相談コース」や、長期固定型の「フラット35」など、多様なニーズに対応した商品ラインナップを整えています。

中でも高い人気を集めているのが、申し込みから契約までをオンラインで完結できる「WEB申込コース」です。金利が上昇局面に入りつつある現在においても、毎月の金利水準は業界最低水準クラスを維持しており、特に金利を重視して住宅ローンを選びたい方から根強い支持を得ています。

さらに注目すべき点として、独自の団体信用生命保険である「スゴ団信」が挙げられます。スゴ団信では、一般的な死亡・高度障害保障に加え、がん・脳卒中・急性心筋梗塞といった三大疾病、さらには全疾病による長期就業不能時までカバーする保障内容が用意されており、万が一のリスクに対しても手厚い設計となっています。

このように、住信SBIネット銀行の住宅ローンは、低金利と保障の充実を両立したネット銀行を代表する住宅ローンとして、現在も高い評価を受けています。

一方で、金利が低いということは、銀行側にとっての利ざやが限られることを意味します。そのため、貸し倒れリスクを抑える目的から、審査においては一定の厳格さが保たれている点も事実です。

住宅ローンは不動産という担保を伴うため、金融商品の中では比較的リスクが低いとされていますが、それでも「信用力の高い顧客にはより低金利を提供する」という基本的な考え方は変わりません。住信SBIネット銀行においても、審査を通じてリスクを適切に管理することで、超低金利水準の維持を実現しています。

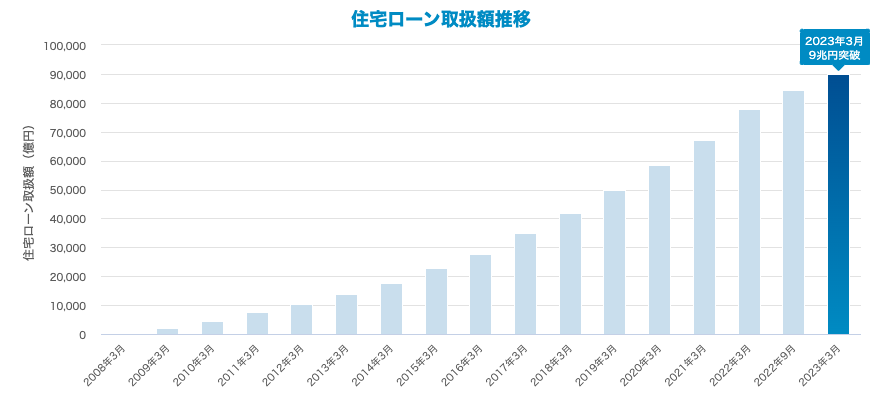

こうしたリスク管理姿勢のもと、住信SBIネット銀行の住宅ローンは累計取扱残高10兆円超という、ネット銀行としては業界最大級の実績を誇っています。これは、多くの利用者が実際にメリットを感じ、選び続けてきた結果であり、現在の金利環境下においてもなお、有力な選択肢であり続けていることを示す確かな指標と言えるでしょう。

この記事では住信SBIネット銀行の住宅ローンの審査は厳しいのか、その審査基準について、住信SBIネット銀行の住宅ローン商品説明書の解説なども交えながら解説しています。

目次

| 審査項目 | 審査基準 |

| 年齢 | 借り入れ時年齢:満18歳以上65歳以下 完済時年齢:満80歳未満 |

| 収入(年収) | 安定・継続した収入があること(金額基準非開示) |

| 職業・勤続年数 | 非開示 |

| 団信加入 | 必須(SBI生命保険会社) |

| 住所 | 日本国内に住んでいること |

| 保証会社 | 審査による(原則保証会社を利用しないが、審査の結果、保証会社による保証を条件として指定される場合がある) |

※住信SBIネット銀行の住宅ローン(WEB申込コース)の商品概要説明書をもとに当サイトが作成

上記は住信SBIネット銀行の住宅ローンの審査基準の概要です。この利用条件を確認する限りでは、特別厳しすぎる審査基準になっているとは言えません。

ただし、住宅ローンの審査は「総合評価」で、様々な審査項目を総合的に審査されます上記の基準は一般的な金融機関の利用条件と変わりません。

住信SBIネット銀行では、基本的には保証会社を利用しない住宅ローンを提供しています。一般的に、保証会社を利用する住宅ローンは審査に通りやすいことが多く、住信SBIネット銀行の住宅ローンの審査が厳しいと言われることがある理由の1つです。

実は、住信SBIネット銀行では、「保証会社を利用する住宅ローン」も提供していて、住信SBIネット銀行の住宅ローンに申し込んむと、保証会社なしの低い金利の住宅ローンと保証会社を使う住宅ローンの2つに同時に申し込んでいる状態のため、難しいことは考えすぎずに申し込んでみるのも1つの方法です。

住信SBIネット銀行では「WEB申込コース」「対面相談コース」「フラット35」の3種類の住宅ローンを取り扱っています。

「WEB申込コース」は、住信SBIネット銀行のウェブサイトを通じて申し込むことができる主力の住宅ローンです。「対面相談コース」は全国50店舗以上の窓口で専門スタッフと相談しながら手続きができる店舗申込限定の住宅ローンです。対面相談コースは、ネット銀行でありながら店舗での相談を通じて住宅ローンを申し込むことができるため、ネット申込だけでは不安に感じる人の人気を集めている住宅ローンです。

「フラット35」は、住宅金融支援機構が提供する住宅ローンで、販売会社としてはSBIアルヒ株式会社が圧倒的なシェアを占めている長期固定金利型の住宅ローンです。住信SBIネット銀行でも2015年からこの商品を取り扱っていて、借り入れ後の安心感と審査基準(利用しやすさ)の観点でから選択肢の1つとして提供されています。

住信SBIネット銀行ではフラット35の「保証型」と呼ばれる商品も取り扱っています。フラット35は一般的な住宅ローンよりも審査に通りやすいと言われていますので、住信SBIネット銀行の住宅ローンの主力である「WEB申込コース」を利用できない場合でも、フラット35を利用するという方法もあるでしょう。

次に、「WEB申込コース」と「対面相談コース」の違いについて解説していきます。商品性に違いはあるのでしょうか。

答えは、基本的にどちらも同じ商品、です。

以前は、WEB申込コースと対面相談コースに金利やサービス面での違いが見られましたが、2023年に入ってから商品性の統一が図られ、現在ではどちらで申込をしても同じ条件となります。

ネットから申し込むことに抵抗がない方であれば「WEB申込コース」を。店舗で担当者と相談しながら申込したい方は「対面相談コース」という風に、好みで申し込むのが良いでしょう。

金利に関しても、2026年2月現在ではWEB申込コースと対面相談コースに基本的に違いはありませんが、審査結果で提示される金利が異なる可能性があります。以下はWEB申込コースの金利です。

| 変動金利 | 10年固定金利 | |

| WEB申込コース | 年0.698%(通期引き下げプラン)〜 | 年1.479%(通期引き下げプラン)〜 |

| 変動金利 | 10年固定金利 | |

| WEB申込コース | 年0.698%(通期引き下げプラン)〜 | 年1.479%(通期引き下げプラン)〜 |

住信SBIネット銀行の住宅ローンには「スゴ団信」という団信があり、手厚い疾病保障サービスを付帯することができます。

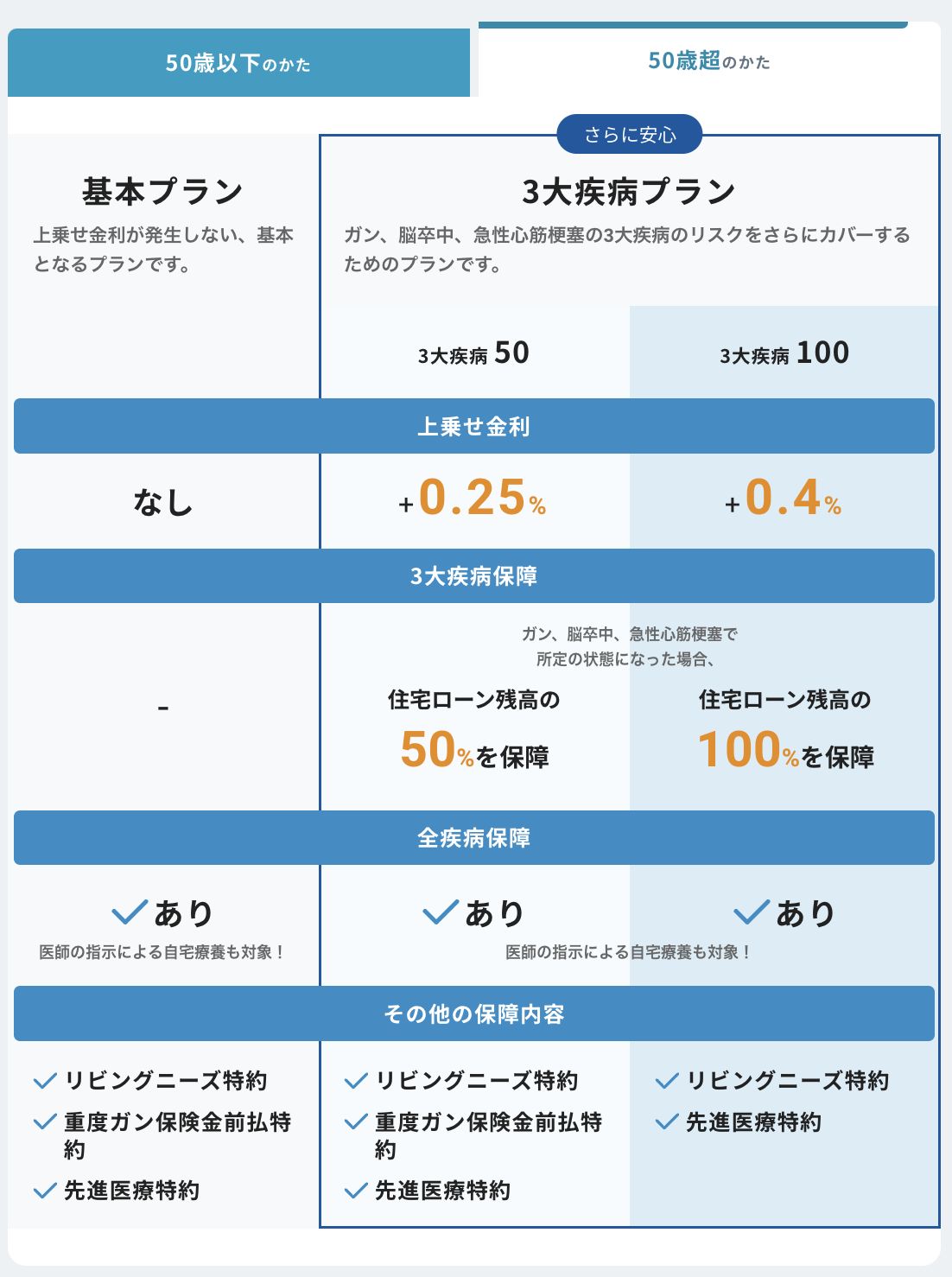

また、住信SBIネット銀行の住宅ローンを利用する場合、「基本プラン」「3大疾病50プラン」「3大疾病100プラン」「ワイド団信」の4つから選ぶことができます。選択できるプランは住宅ローン利用者の実行時の年齢によって異なります。

上乗せ金利なしの「基本プラン」でも、死亡・高度障害に備えるいわゆる一般団信に加えて、全疾病保障や重度がん保険金前払い、先進医療による治療を受けた際の費用負担を受けられる先進医療特約などが、無料でセットされています。

50歳以下で健康状態に問題がない方は、通常、「3大疾病50プラン」または「3大疾病100プラン」から選択することになります。これらのプランの違いは、3大疾病保障特約の充実度です。がんや脳卒中、急性心筋梗塞により60日以上働けなくなった場合、「3大疾病50プラン」では残債の50%、「3大疾病100プラン」では残債の100%が保険金でカバーされます。

病気や怪我で働けなくなった場合の全疾病保障に加えて、がん診断を含む3大疾病に対する住宅ローン残高50%の無料保障は、無料の保障という枠組みの中では業界屈指の保障内容と言えます。また、「3大疾病100プラン」を選択しても、がん診断を含む3大疾病に対する住宅ローン残高100%の保障を上乗せ金利0.2%でセットできる点は、コストパフォーマンスの高い団信といえるでしょう。

ワイド団信は通常の団体信用生命保険と比較して、引受条件が緩和されており、持病や既往症、治療中など、健康上の理由から通常の団体信用生命保険に加入できなかった方でも、加入しやすいように設計された団体信用生命保険です。

<借入時の年齢が 50 歳以下の方の選択肢>

借入時の年齢が50歳超で健康に問題のない方は、「基本プラン」「3大疾病50プラン」「3大疾病100プラン」から団信を選択することができますが、金利上乗せして利用することになるので慎重な検討が必要です。

例えば、「3大疾病50プラン」は50歳以下では無料ですが、50歳超では同じ保障内容でも上乗せ金利+0.25%が必要になります。同様に、「3大疾病100プラン」も50歳以下では上乗せ金利+0.2%ですが、50歳超では上乗せ金利+0.4%となり、金利が倍増します。年齢が上がることで健康状態のリスクが上昇するために金利も上昇する仕組みとなっていますが、保障を手厚くしたいとお考えの場合は、他社の団信と比較して検討することが重要です。例えばソニー銀行の三大疾病団信は+0.2%で付帯できます。保障内容と金利のバランスを比較しながらの住宅ローン選びをおすすめします。

<借入時の年齢が 50 歳超の方の選択肢>

住宅ローンを比較する上で金利に並んで重要なのが、金融機関に支払うことになる各種手数料です。手数料の中でも特に大きいのが、住宅ローンの借入時に金融機関に支払う事務手数料です。

借入金額に一定の手数料率をかけて支払う「定率型」と、 手数料の金額が固定されている「定額型」が存在していて、金融機関によって設計が異なります。

住信SBIネット銀行の住宅ローンでは「定率型」の事務手数料が採用されており、借入れ金額の2.20%(税込)の手数料がかかります。たとえば、3,000万円を借りる場合は約66万円、1億円を借りる場合は約220万円の手数料が必要です。

借入金額が大きくなるほど負担額も増えるため、諸費用としてあらかじめ計算にいれておくことが大切です。

住信SBIネット銀行の住宅ローンの大きなメリットの1つとして、通常の一般団信に加えて、全疾病保障、重度がん保険金前払い、先進医療による治療の費用負担を受けられる先進医療特約などが無料でセットされていることが挙げられます。

通常、一般的な住宅ローンで無料で付帯される団信は、契約者が死亡または高度障害状態になった場合に住宅ローン残高がゼロにななるという一般団信のみです。さらに手厚い保障を受けるためには追加の保障に申し込む必要があり、その場合には上乗せ金利が発生することが一般的ですが、住信SBIネット銀行では金利の上乗せなしに手厚い保障を付加することができます。

また、住宅ローンの融資のタイミングで40歳未満の方であれば、がん診断を含む3大疾病に対する住宅ローン残高50%の保障も無料付帯できるので、他の銀行には真似できない驚異的なサービスといえます。

住信SBIネット銀行の全疾病保障は無料で付帯されるものになるので、デメリットというには大げさですが、保険金の受け取り条件(住宅ローンの残高が0になる条件)が若干厳しいので、お守りとしての保障と考えておくと良いでしょう。

具体的には「8疾病で1年以上働けない状態になった時(8疾病以外だと24か月)に初めて住宅ローンの残高がゼロになる」という保険金受け取り条件になります。

2.2%の事務手数料については、住信SBIネット銀行に限ったものではなく、他の銀行や信金、ネット銀行などでも一般的な水準です。

一方で、「定額型」の事務手数料を導入している金融機関であれば事務手数料を数万円で済ませることができます。(※そのかわり、金利が高くなる傾向があります)

住宅ローンの事務手数料が借入金額の2.2%必要となると、それなりの金額が発生します。これは注意が必要なポイントであり、初期費用を抑えたいというご意向があれば、ソニー銀行などで導入されている定額型の住宅ローンとの比較検討をおすすめします。

住信SBIネット銀行住宅ローンに申し込む流れは以下の通りです。

STEP①仮審査と口座開設申込

住宅ローンの申込みと同時に口座開設の申込みを行ってください。

原則として、仮審査申込み当日から3営業日以内に仮審査の結果をEメールでお知らせ。

STEP③正式審査書類の送付

仮審査結果のお知らせから2営業日後に、正式審査申込書類を送付。

PayPay銀行は、2000年に「ジャパンネット銀行」として設立された、日本初のインターネット専業銀行です。以来20年以上にわたり、ネット銀行としての実績と信頼を築いてきました。

その後、QRコード決済サービス「PayPay」を展開するZホールディングス傘下のZフィナンシャルグループに加わり、銀行名を「PayPay銀行」に刷新。名称変更は比較的新しいものの、インターネットバンキングのパイオニアとして培ってきたノウハウやシステム基盤には定評があります。

そんなPayPay銀行の住宅ローンは、業界でも屈指の低金利に加えて、選べる団信(団体信用生命保険)プランが充実しているのが特長です。特にがん保障やワイド団信、ペア連生団信など、多様なライフスタイルや健康状態に合わせた選択肢が用意されており、多くの利用者から注目を集めています。

この記事では、その中でも見落とされがちな「団信の年齢制限」や「健康状態に関する告知内容」など、申込時に知っておくべきポイントをわかりやすく解説します。住宅ローン選びで後悔しないためにも、ぜひチェックしておきましょう。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

この記事では、PayPay銀行が提供する住宅ローンの審査基準の詳細や、万が一審査に通らなかった場合の具体的な対処法について、わかりやすく解説しています。審査に不安がある方や、既に審査に落ちてしまった方も、次の選択肢を見つけるための参考になる内容です。

PayPay銀行の住宅ローンの最新情報をまだ確認していない人は住宅ローンの最新動向などについてこちらのページから事前に確認しておくようにしましょう。

もしPayPay銀行をはじめとする一般的な銀行の住宅ローン審査に通らなかった場合、まず検討したいのが「フラット35」です。フラット35は、国土交通省所管の独立行政法人・住宅金融支援機構と民間金融機関が提携して提供している住宅ローンで、審査基準が異なるため、民間ローンで審査から外されてしまった方でも利用できる可能性が十分にあります。

さらにフラット35は、全期間固定金利型の住宅ローンであるため、現在のように金利上昇局面に入っている状況下では、将来的な返済額が確定しているという安心感から、改めて注目を集めています。将来の金利変動リスクを避けたい方にとっては、非常に有力な選択肢です。

なお、フラット35の最大手であるSBIアルヒ株式会社の一部店舗では、フラット35だけでなく、auじぶん銀行やソニー銀行といった他のネット銀行系住宅ローンへの申し込みにも対応しています。PayPay銀行の審査に落ちてしまった場合でも、同じ窓口で複数の選択肢を比較・検討できるため、住宅ローン選びで行き詰まった際は、SBIアルヒ株式会社への相談を積極的に活用するのがおすすめです。

この記事では、住信SBIネット銀行の住宅ローン(WEB申込コース)を具体例に、住宅ローンの申し込み手続きの流れと、審査時に必要となる書類について詳しく解説します。

住宅ローンの申し込みは一般に、次のようなステップで進みます。

1.仮審査の申込(事前審査)

2・本審査の申込(正式審査)

3・契約手続き(ローン契約の締結)

まず、住宅ローン手続きの最初のステップとなる「仮審査」では、物件資料や本人確認書類の提出は原則不要とされています。

住信SBIネット銀行においても、仮審査は主に年収や勤務先、勤続年数、借入希望額といった申込者の自己申告情報をもとに実施されるため、比較的手軽に申し込むことが可能です。

しかし、仮審査を通過し、次のステップである本審査に進む段階になると状況は変わります。このタイミングで初めて、本人確認書類や収入証明書類、物件関連資料など、正式な書類一式の提出が求められます。

提出書類には、運転免許証のように日常的に使用するものもあれば、住民票や源泉徴収票、売買契約書といった、普段の生活ではあまり馴染みのない書類も含まれます。書類によっては、市区町村の窓口や勤務先からの取得が必要となる場合もあり、準備には一定の時間を要します。

住宅ローンの本審査は、これらの提出書類をもとに詳細かつ慎重に行われるため、書類に不備や不足があると、審査が一時的にストップしてしまう恐れがあります。その結果、融資実行までのスケジュールが後ろ倒しになる可能性もあるため、注意が必要です。

こうしたリスクを避けるためにも、住宅ローン審査をスムーズに進めるには、「本審査でどのような書類が必要になるのか」を事前に把握し、余裕をもって準備しておくことが非常に重要となります。

なお、住信SBIネット銀行では、申込者がマイページ上で必要書類の提出状況を随時確認できる仕組みが整っており、書類提出から手続き完了までオンラインで完結できる点は大きなメリットです。ただし、提出する書類の内容や正確性については、あくまで申込者自身の責任となるため、ひとつひとつ丁寧に確認したうえで提出することが求められます。

「マイホームを購入したい」「住宅ローンを組みたい」と希望していても、過去の信用情報に問題があると住宅ローンの審査に通らない可能性が大きく高まります。特に住宅ローンの審査に落ちる原因として多く挙げられるのが「異動情報」の記録です。

異動情報とは、クレジットカードやカードローンなどの返済を数週間以上延滞した際に信用情報機関に登録される、いわゆる“金融事故”の記録です。意図的に延滞するのはもちろんですが、うっかり支払いを忘れてしまった場合でも記録される可能性があり、一度登録されると数年間は消えません。

SBIアルヒ株式会社をはじめ、ほとんどの金融機関が信用情報を厳しくチェックしており、この「異動」が個人信用情報に残っている状態では一般的な銀行の住宅ローンはもちろん、フラット35のような公的支援の側面を持つ住宅ローンであっても融資を受けることは難しいでしょう。

また、異動情報に関しては、住宅ローンの審査だけに留まらず、クレジットカードの新規発行や自動車ローン、さらにはスマートフォンなどの高額な商品の分割購入審査にも影響を与える可能性があります。信用情報の健全性は、日々の支払い行動によって築かれるものになりますので、少しの油断が将来の選択肢を大きく狭めてしまうかもしれません。

本記事では、SBIアルヒ株式会社の住宅ローン審査における異動情報の扱いを参考に、信用情報が審査に与える影響や対処法についても詳しく解説していきます。これから住宅ローンを検討している方は、自分の信用情報の状態を把握し、万全の準備を整えておくことが何より重要です。

前述した通り、異動情報が個人信用情報に残っていると住宅ローンの審査ではかなり厳しい結果になることが想定されます。もちろんそれはインターネットから申し込んだ場合でも同様で、単純に申し込むだけでは即否決されて審査に落ちると考えたほうがいいでしょう。

SBIアルヒ株式会社は日本初のモーゲージバンク(住宅ローン専門の金融機関)であり、今も日本最大のフラット35の融資実績を維持しています。SBIアルヒ株式会社の主力商品は長期固定金利タイプの住宅ローンの代表的な存在であるフラット35で、取り扱い件数で何年も連続で1位を獲得してきた実績があります。

※近年はフラット35の利用者の4人に1人程度がSBIアルヒ株式会社経由でフラット35を借り入れをしている計算になるほどのシェアがあります。

そのSBIアルヒ株式会社が2023年8月に提供を開始した住宅ローンが、「住宅ローン(MG保証)ユアセレクト」という商品です。

※店舗により申込できる住宅ローンが異なりますので来店予約時に取り扱い商品を必ず確認してください。

SBIアルヒ株式会社の店舗で相談する大きなメリットの1つに、「フラット35も申し込みながら、ネット銀行などの住宅ローンも申し込むことができる」という点があります。

一般的な銀行の場合、自社の住宅ローンを販売することになるので、様々な商品を幅広く販売できるのは大きな特徴です。もちろん、複数の住宅ローンに同時に申し込むこともできます。

(いきなり店舗に訪問しても専門スタッフに応対してもらえませんので、こちらの来店予約フォームで、近隣店舗への来店を予約してから相談するようにしましょう。)

この記事では、住宅ローン(MG保証)ユアセレクトについて焦点をあてて解説していきます。住宅ローン検討中の方は、是非とも参考になさってください。

「超サポ団信」とは、PayPay銀行が提供する団体信用生命保険で、一般的な死亡・高度障害保障に加え、がん診断時保障や、すべてのけが・病気を対象とした全疾病保障などが付帯するサービスです。保障内容の手厚さを重視する方にとって、魅力の大きい団信と言えるでしょう。

また、PayPay銀行は今月も業界最低水準クラスの住宅ローン金利を提供しており、ソフトバンクのスマートフォン利用者であれば、さらに有利な金利条件が適用される場合があります。最新の金利や条件については、公式サイトでの確認が欠かせません。

超サポ団信は、全疾病保障や重度がん保障、自然災害保障、失業保障といった複数の保障を、原則として上乗せ金利なしで付帯できる点が高く評価されています。一方で、借入時の年齢などによって加入できる保障が制限されるケースもあるため、すべての方に無条件で有利とは限りません。

金利の低さと保障内容のバランスを踏まえつつ、ご自身の年齢やライフプランに合った選択かどうかを確認したうえで、超サポ団信の利用を検討するとよいでしょう。

無料で利用できる人にとって、この超サポ団信は極めて魅力的です。普通の住宅ローンに無料でついてくる一般的な団体信用生命保険とは比べ物にならないぐらいほど将来の病気やケガに対する保障が充実していて、とても無料とは思えないほどです。

ただし、この超サポ団信は年齢などの条件によって保障される範囲が狭まったり、保障内容によって費用負担が発生するので利用時には注意が必要です。

SBIアルヒ株式会社は、2001年5月に誕生した日本初の住宅ローン専門金融機関、いわゆるモーゲージバンクです。銀行とは異なり、住宅ローンに特化したビジネスモデルを早くから確立し、とりわけ長期固定金利の代表格であるフラット35の分野で存在感を高めてきました。

2024年1月には社名を「SBIアルヒ株式会社」へ変更し、正式にSBIグループの一員として再スタートしています。もともと同社は前身となるSBIモーゲージ時代にSBIグループに属していた経緯があり、長い年月を経て再びグループに戻った形となります。SBIグループの金融ノウハウや信用力を背景に、住宅ローン事業をさらに強化する体制が整ったと言えるでしょう。

SBIアルヒは、フラット35を20年以上にわたり継続して取り扱ってきた数少ない金融機関です。その間、融資実績とシェアの両面で業界トップクラスを維持し続けており、フラット35の実行件数においては名実ともに国内最大級のポジションを確立しています。主力商品もフラット35およびその関連商品が中心で、2010年度以降も長期にわたって高いシェアを維持している点は、他の金融機関にはなかなか真似のできない強みです。

住宅ローン市場が金利上昇局面に入りつつある現在においても、全期間固定金利というフラット35の価値は再評価されつつあります。その中心に位置するSBIアルヒは、単なる取扱金融機関ではなく、フラット35を検討する上で避けて通れない存在として、今後も重要な役割を担い続けるでしょう。

この記事では、そんなSBIアルヒ株式会社でフラット35の様々な特徴・サービスの中から、団信に注目して解説しています。特に、団信の違いなど団信のメリット・デメリットについて解説しています。

PayPayのネームバリューと相まって、近年急速に人気を集めているPayPay銀行の住宅ローンですが、この記事ではそんなPayPay銀行の住宅ローンの落とし穴になりそうなポイントを解説しています。

PayPay銀行の住宅ローンをはじめ、どの金融機関の住宅ローンにも必ずメリットとデメリットの両面があります。しかし、金融機関が自社の商品に不利な情報やデメリットを積極的に発信することはまずありません。さらに、住宅ローンを比較・紹介する情報サイトや比較サイトでも、どうしてもメリットや好条件を強調した内容が中心となりがちです。その結果、実際に住宅ローンを契約する前にデメリットについて十分に知る機会は限られてしまうのが現状です。

しかし、住宅ローンは「借りたら終わり」ではなく、長期間にわたって家計に大きな影響を与える大切な契約です。契約後に「こんなはずじゃなかった」と後悔することのないように、あらかじめリスクや落とし穴となるポイントも把握しておくことが重要です。

当サイト『住宅ローン比較ナビ』では、利用者の皆さまが納得のいく住宅ローン選びができるよう、金利や手数料、付帯サービスといったメリットだけでなく、デメリットや見落としやすい注意点についても積極的に解説しています。各金融機関の商品性を多角的に分析し、契約後に後悔しないための情報を提供していますので、住宅ローン選びのパートナーとして、ぜひ当サイトをご活用ください。

SBIアルヒ株式会社は、住宅ローンに特化した専門金融機関として、現在もフラット35分野で圧倒的な存在感を維持しています。直近の実績でも、フラット35の実行件数ベースでおよそ4人に1人がSBIアルヒを利用しており、長年にわたってこの分野をけん引してきた代表的な住宅ローン会社であることは間違いありません。

フラット35を検討し始めると、「SBIアルヒ」という名前を頻繁に目にするのは自然な流れだと言えるでしょう。取扱実績が非常に多く、情報量も豊富で、比較記事や体験談が多いことも、利用者の多さを裏付けています。加えて、全国に相談拠点を展開しており、対面で住宅ローンの相談ができる体制が整っている点も特徴です。住宅ローンは人生で最も大きな借入になるケースが多いため、直接話をしながら進められる環境があることは、心理的な安心感につながりやすいポイントです。

フラット35が長年支持され続けている理由は、全期間固定金利というわかりやすい安心感にあります。金利が上昇する局面でも返済額が変わらず、将来の家計を見通しやすい点は、他の住宅ローンにはない大きな魅力です。さらに、フラット35は一般的な銀行の住宅ローンとは審査の考え方が異なり、年収や勤務先の条件だけでなく、返済負担率や物件の基準を重視して判断されます。そのため、銀行ローンでは審査に不安が残った方でも、条件の組み立て次第では選択肢として残る可能性があります。

この記事では、SBIアルヒが取り扱うフラット35の中でも「事前審査」に焦点を当て、どのような点がチェックされやすいのか、そして審査をスムーズに進めるために、あらかじめ何を準備しておくべきかについて、現在の住宅ローン環境を踏まえながら詳しく解説していきます。

フラット35の利用を本格的に検討している方はもちろん、過去に住宅ローン審査で不安を感じた経験がある方にとっても、今後の判断材料として役立つ内容になっています。ぜひこの先も読み進めながら、ご自身の状況と照らし合わせて確認してみてください。

新築マンションの竣工直後や、条件の良い中古マンションを検討していると、不動産会社や売主から「できるだけ早く手続きを進めてほしい」と言われる場面は決して珍しくありません。

特に建築中の新築マンションで分譲開始直後のタイミングでは、申込が一気に集中し、事実上の先着順となるケースも多く見られます。

このような状況で購入可否を左右する重要な要素となるのが、住宅ローン審査にかかる時間です。

住宅ローンの審査スピードは、金融機関ごとに大きく異なります。審査基準や必要書類の量、審査体制の違いによっては、想定以上に時間がかかってしまい、購入手続きが後ろ倒しになることもあります。

場合によっては、「これ以上待てない」と判断され、他の申込者に物件を取られてしまう可能性も否定できません。

だからこそ、金利や団信の内容だけでなく、住宅ローンの「審査スピード」も金融機関選びにおける重要な判断材料になります。

この記事では住宅ローンの審査の所要時間と、急いで住宅ローンを借入したい人におすすめの住宅ローンを紹介していきますので1つの参考としてください。

SBIアルヒ株式会社は、2001年5月に創業した日本初の住宅ローン専門金融機関(モーゲージバンク)です。長年、フラット35を中心に住宅ローン市場をけん引してきた実績があります。

創業時から住宅ローンに特化して事業を展開しており、固定金利型の住宅ローン「フラット35」を中心に様々な住宅ローン関連商品を提供して多くの利用者に選ばれてきました。

SBIアルヒは、2024年1月に社名を「SBIアルヒ株式会社」へと変更していますが、SBIグループに改めて仲間入りすることで新たなフェーズに突入しています。(なお、創業時は「SBIモーゲージ」としてSBIグループとして活動していたのですが、2010年代にSBIグループから抜けていました)

約10年の時を経て再びSBIグループに復帰。SBIグループ内の金融ノウハウやテクノロジーとのシナジーを活かし、より高品質な住宅ローンサービスの提供を目指しています。

今後はSBIグループの総合力と様々な関連企業と連携しながら、デジタル対応や審査スピードの強化、疾病保障付き商品など、住宅ローンの利便性と安心感を高める商品設計にもさらに注力していくことが期待されています。

最大の注目は、引き続きフラット35です。住宅金融支援機構が提供する長期固定金利型ローンである「フラット35」において、SBIアルヒは20年以上にわたり高いシェアを誇っており、融資実行件数では業界No.1の地位を維持しています。

「フラット35といえばSBIアルヒ」といっても過言ではないほど、SBIアルヒ株式会社は業界内で確固たるポジションを築いてきました。20年以上にわたる実績と信頼、そしてSBIグループとの連携によって、今後も住宅ローン市場の中核的存在であり続けることが期待されています。

2024年後半以降、多くの金融機関で住宅ローンの変動金利が段階的に引き上げられる動きが見られています。長らく続いてきた超低金利環境は転換点を迎えつつあり、住宅ローンを取り巻く状況は「金利が上がる可能性を前提に考える局面」へと移行しています。

こうした中で、今あらためて注目されているのが、今後さらに金利が上昇するのか、そしてその影響が毎月の返済額にどのように表れてくるのかという点です。

すでに変動金利型の住宅ローンを利用されている方の中には、金利上昇に伴う返済額の増加が、将来的に家計を圧迫するのではないかと不安を感じている方もいらっしゃるでしょう。近年は物価上昇が続いているほか、教育費や老後資金といった将来支出への備えも重視されるようになっており、金利変動リスクに対する意識は以前にも増して高まっています。

このような環境下では、金利が上昇する可能性を前提に、住宅ローンとどのように向き合っていくかを考えることが重要です。返済額への影響を正しく理解したうえで、今後の金利動向を見据えた備えをしておくことが、これからの住宅ローン利用者にとって欠かせないポイントとなっています。

大半の金融機関の住宅ローンの変動金利タイプには、金利が上昇して毎月の返済額が急激に増加しないように、「5年ルール」と「125%ルール」というルールが用意されています。

このルールがあることで、金利や返済額が増加するリスクがある変動金利を選ぶ場合でも、一定の安心感を得ることができます。また、それと同時にこれらのルールには留意しなければいけない点もあります。

この記事では、5年ルールと125%ルールをわかりやすく解説するとともに、PayPay銀行で変動金利を選択した場合、このルールが適用されるのかを説明していきます。

金利の低い住宅ローンへ借り換えることで、利息を軽減し、総返済額を抑えることができるというメリットがあります。

多くの人が、毎月の返済額や最終的な総返済額を少しでも減らすために、住宅ローンの借り換えを検討しているのではないでしょうか。中には、変動金利で借入中の方が、将来的な金利上昇リスクに備えて、早めに固定金利型ローンへ借り換えるという選択をするケースもあります。

一般的に、借り換えの効果が大きいと言われている条件には、次の3つがあります。「借り換え前後の金利差が1%以上ある」「残高が1,000万円以上残っている」「残りの返済期間が10年以上ある」これらの条件に当てはまる場合は、借り換えによる恩恵を受けやすいとされています。

それでは、住宅ローン借り換えのメリットと注意点を順に確認していきましょう。

この記事では、SBI新生銀行の住宅ローンを検討中の方に向けて、SBI新生銀行の住宅ローンの「メリット」と「デメリット」をわかりやすく解説します。

SBI新生銀行の住宅ローンは、業界でも最低水準の金利設定に加えて、来店不要の利便性、がん団信や特定疾病保障など団信オプションの充実度など、ネット完結型ならではの強みを活かした商品性が特徴的です。こういった、利用者が求めているポイントをしっかりと押さえていることもあり、今人気急上昇中の銀行といってもいいでしょう。

一方で、契約や手続きの大部分を自身で完結させる必要があることや、対面で直接相談ができない不安など、利用前に理解しておきたい注意点もあります。こちらでは、SBI新生銀行が開示している情報をもとに、提供されている住宅ローンの特徴や最新の金利水準などを整理していきますので、後悔しない住宅ローン選びの参考してみてください。

住宅ローンを利用する際、多くの場合に加入が求められるのが団体信用生命保険、通称「団信」です。団信は、住宅ローンを契約した人が死亡または高度障害になったときに、その後のローン返済を保険でカバーしてくれる制度です。いざという時に家族の暮らしを守るための重要な仕組みと言えるでしょう。

最近では、この団信の内容が住宅ローン選びにおける大きな比較ポイントになっています。実際に、団信の保障内容や費用負担の有無は、住宅ローンの満足度に直結することも多く、「住宅ローン選びは団信選びでもある」と言われるほど、各金融機関が独自のサービスに力を入れています。

たとえば、従来の団信では死亡や高度障害が対象となっていましたが、現在ではがんや心筋梗塞、脳卒中といった三大疾病に対応したタイプや、就業不能時の保障、さらには介護状態になったときの保障までカバーする商品も登場しています。中には、これらの特約を金利の上乗せなしで付帯できるものもあり、利用者にとって魅力的な選択肢が増えています。

ただし、保障内容が手厚くなるほど、金利が上乗せされたり、手数料が高くなるケースもあるため、自分にとって本当に必要な保障は何かを見極めることが大切です。不要な保障を付けすぎると、返済負担が大きくなってしまう可能性もあります。

この記事では、団体信用生命保険の基本的な仕組みや、選び方のポイントをわかりやすく紹介していきます。最後には、今特に注目されている、費用対効果の高い団信サービスについても取り上げますので、住宅ローンを検討中の方はぜひ参考にしてみてください。

住宅ローンを利用していると、友人や知人から「そろそろ借り換えを検討したほうがいいのでは?」と勧められることがあります。実際、2024年以降は住宅ローン金利の引き上げが続き、今後の金利上昇を意識して、金利が本格的に上がる前に固定金利へ借り換えたほうが安心ではないかと考える人も増えてきました。

一方で、

「今の住宅ローンを本当に借り換えるメリットがあるのか分からない」

「借り換えを勧められたものの、どの金融機関・どの商品を選べばよいのか判断できない」

「多少お得になる程度なら、今のままでもよいのではないか」

と感じている方が多いのも事実でしょう。

住宅ローンの借り換えは、金利が下がれば必ず得になるという単純な話ではありません。諸費用や残りの返済期間、今後のライフプランによっては、期待したほどの効果が得られないケースもあります。そのため、なんとなく不安だから、周囲に勧められたからといった理由だけで判断するのは避けたいところです。

この記事では、銀行業界の中でも低金利と保障内容の充実度で評価の高いPayPay銀行の住宅ローンを例に、住宅ローンを借り換えることで得られるメリットと、あらかじめ理解しておくべきデメリットの両面を分かりやすく解説していきます。借り換えを検討すべきかどうか迷っている方が、自分にとって納得のいく判断をするための参考として、ぜひ最後までご覧ください。

PayPay銀行(旧ジャパンネット銀行)は、ソフトバンクグループとLINEヤフーグループの連携のもと展開される「PayPay経済圏」の中核を担うネット専業銀行です。ソフトバンクのスマートフォン利用者やPayPayユーザー向けの各種特典・優遇施策が用意されている点は、グループ連携ならではの大きな特徴と言えるでしょう。

PayPay銀行は、2000年に日本初のインターネット専業銀行として「ジャパンネット銀行」の名称で誕生し、2021年に現在のブランドへと刷新されました。その後も、ネット完結型の金融サービスを軸に機能拡充を続けており、住宅ローンをはじめ、普通預金、カードローン、投資信託、外貨預金など、幅広い金融商品をスマートフォンやパソコンから手軽に利用できる体制を整えています。

特にPayPayアプリとの連携により、日常のキャッシュレス決済から資産管理・金融サービスまでを一体的に利用できる点は、他行にはない強みです。

住宅ローン分野においても、オンライン完結型ならではのスムーズな手続きと、ネット銀行の中でも競争力のある金利水準が高く評価されています。変動金利や10年固定金利タイプを中心に、金利を重視して住宅ローンを選びたい方にとって、有力な選択肢の一つとなっています。

本記事では、こうしたPayPay銀行の住宅ローンについて、メリットだけでなく、事前に把握しておきたい注意点やデメリットについてもあわせて解説していきます。ネット銀行ならではの利便性を正しく理解したうえで、実際に申し込む際に押さえておくべきポイントを整理していきましょう。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

この記事では、住信SBIネット銀行の最新の住宅ローン情報をもとに、住宅ローン返済とクレジットカード払いの関係や、その可否、さらに実際に取れる現実的な代替策について詳しく解説していきます。

あわせて、「住宅ローンの返済はクレジットカードで支払えるのか?」という、多くの方が一度は疑問に感じるテーマについて、分かりやすく整理していきます。

クレジットカードのポイントを日常的に活用されている方であれば、「毎月の住宅ローン返済もカード払いにできれば、効率よくポイントを貯められるのでは?」と考えるのはごく自然な発想でしょう。特に、支出額の大きい住宅ローンだからこそ、少しでもお得に支払えないかと気になる方も多いはずです。

住宅ローンの返済方法や仕組みを正しく理解することで、無理のない形で家計を最適化するヒントが見えてきます。

住宅ローン返済を少しでも賢く、お得に進めたいとお考えの方は、ぜひ最後までご覧ください。

変動金利の住宅ローンの金利が上昇し、将来的にさらに上昇する可能性があると考える人が増えたことで、注目を集めているのがフラット35のような固定金利タイプの住宅ローンです。この記事では、固定金利タイプの住宅ローンの代表的な商品である、SBIアルヒ株式会社の住宅ローン(フラット35)を申し込むときに利用できるキャンペーンコードについて解説しています。

日本の住宅ローン業界を引っ張ってきたネット銀行が住宅ローンの金利を大幅に引き上げ、その後、覇権を取り戻す為に頑張っていてメガバンクの住宅ローンの金利も上昇傾向です。そんな状況で注目を集めているのがSBI新生銀行の住宅ローンです。2025年10月に始まったSBIハイパー預金口座開設者限定のプログラムで変動金利タイプの金利を年0.640%~とし、業界最安値水準の低金利での提供を続けています。変動金利で1%を超えるような銀行も多く、今、非常に注目を集めています。

この記事ではSBIアルヒ株式会社のフラット35の金利情報や最新のキャンペーン情報は紹介していません。SBIアルヒ株式会社の住宅ローン全体の最新の動きやキャンペーンコードの配布状況については事前にこちらのページで確認しておいてください。

ソニー銀行が2026年2月に住宅ローンを契約する人に適用する住宅ローン金利を発表しました。(ソニー銀行では毎月20日前後に翌月の住宅ローン金利を発表しています)

早速、発表された金利を確認していきましょう。

ソニー銀行では他の銀行に先駆けて、住宅ローンの基準金利を引き上げに踏み切っています。その結果、現時点ではPayPay銀行など金利が低いままの銀行の住宅ローンとの金利差が大きくなっています。

住宅ローンを契約中の人の中には「今利用している住宅ローンから借り換えするメリットがあるのか?」「借り換えを検討した方が良さそうだけど、どこの金融機関を選択すればいいかわからない」という人も多いかと思います。

この記事では、銀行業界でもトップレベルの低金利と充実した保障で人気の「ソニー銀行」の住宅ローンについて、借り換えを行う際のメリット・デメリットを徹底的に解説します。

住宅ローンは申込から始まって、仮審査・本審査・契約・融資実行まで、段階的に様々な書類の提出が求められます。

提出する書類は、馴染みの深いものから日常生活でほとんど目にすることのない書類もあります。この記事では、ソニー銀行で住宅ローンを申し込む際の流れを例に、住宅ローンを契約する時に提出が必要になる書類について解説しています。

なお、この記事ではソニー銀行の住宅ローンの最新のキャンペーンや金利情報については触れていませんので、ソニー銀行について詳しく知りたいという方は、必要に応じてこちらのページで確認してください。

住宅ローンの仮審査を申し込むタイミングでは、書類の提出は原則として不要です。ですが、できるだけ早い段階で書類を揃えておくとよりスムーズに手続きを進行できます。逆に、書類の準備が遅れたり、慌てて用意した書類に不備やミスがあると、その分だけ住宅ローンの契約手続きがストップしてしまうことになります。申し込みから契約までスムーズに進めるためにも、事前に必要書類を把握して準備しておきましょう。

「初期費用をできるだけ抑えたい」「金利は低く、保障はしっかりした住宅ローンを選びたい」。そうしたニーズに応える存在として、国内でもトップクラスの人気を維持しているのがソニー銀行の住宅ローンです。

低水準の金利に加え、事務手数料や保証料、団体信用生命保険にかかるコストをトータルで見たときのバランスの良さは、他行と比較しても際立っています。とくに、SBI新生銀行が事務手数料定額型住宅ローンの新規提供を終了したことで、「初期費用を抑えつつ、保障内容にも妥協したくない層」にとって、ソニー銀行の存在感は一段と高まった印象があります。

こうした評価は実績にも表れており、毎年発表されているオリコン顧客満足度ランキングにおいても、ソニー銀行の住宅ローンは長年にわたり高評価を獲得し続けています。金利や商品性だけでなく、わかりやすさや安心感といった点も含めて、総合力の高い住宅ローンとして支持されている理由がうかがえます。

この記事では、ソニー銀行の住宅ローンが持つ数ある強みの中でも、特に注目度の高い「がん団信」に焦点を当て、その特徴や考え方、どのような人に向いているのかをわかりやすく解説していきます。金利比較だけでは見えてこない、保障面からの住宅ローン選びを考えるうえで、判断材料として役立つ内容を整理していきますので、ぜひ参考にしてください。

住宅ローンを検討する際、最も気になるポイントのひとつが「審査に通るかどうか」です。

年収や勤続年数、物件条件によっては、他の銀行では断られるケースも珍しくありません。

そこで注目されているのが、SBI新生銀行の住宅ローン。ネット完結の利便性に加え、実は「柔軟な審査対応」で利用者から高い評価を得ています。

本記事では、SBI新生銀行の審査基準や流れ、対応の特徴、そして注意点まで詳しく解説します。

この記事では、毎月の中旬から下旬に翌月のフラット35の金利動向を予想しています。フラット35は国土交通省所管する住宅金融支援機構が提供している住宅ローンです。毎月15日~20日ごろに、その住宅金融支援機構が公表している「住宅金融支援機構債券」の利回りを確認することで、翌月のフラット35の金利を高い精度で予想することができます。

最新の住宅金融支援機構債券は2025年12月に公表された「貸付債券担保第224回住宅金融支援機構債券」です。この債券の利回りを確認することで来月のフラット35の金利水準を一足先に把握することができます。

元々住宅ローンの最長年数は35年という銀行がほとんどでした。

そんな中、昨今の住宅価格の上昇が続く状況下において「毎月の返済負担を抑えたい」「都心でも無理なくマイホームを持ちたい」といったニーズから、返済期間最長50年の住宅ローンが一気に増えています。

この記事では、50年ローンを扱う代表的な4社(SBI新生銀行・PayPay銀行・住信SBIネット銀行・イオン銀行)を比較しながら、特徴やメリット・注意点を整理します。

この記事ではPayPay銀行の住宅ローンについて、最新金利と過去の推移をまとめてご紹介します。

PayPay銀行の住宅ローンは、業界トップクラスの低金利と無料で付帯するがん50%保障団信が特徴の住宅ローンです。無料で利用できるがん50%保障団信とは、住宅ローン返済期間中にがんと診断された場合に住宅ローン残高が半分になる保障で、がん保険のような保険商品です。

PayPay銀行の住宅ローンは金利の低さ・疾病保障・口座の利用しやすさなど総合力が高い住宅ローンですが、いくつかのデメリットも存在します。例えば、超長期の固定金利は変動金利が他行比で魅力的な水準であることと比べるとやや高めの水準に設定されています。

変動金利タイプ(元利均等返済)に5年ルールや125%ルールが適用されません。(5年ルールや125%ルールはまさに注目を集めていますが、一長一短あるため、必ずしもデメリットとは言えません)

また、金利が低い通常の住宅ローンは自営業者やオーナー企業の経営者は原則として利用できません。(自営業や親族企業の経営者の為に専用の住宅ローンを用意していますが、金利がかなり高い住宅ローンとなっています)

他にも、つなぎ融資や分割融資に対応していないなど、注文住宅で利用しにくい点にも注意が必要です。

PayPay銀行の住宅ローンは非常に魅力的な住宅ローンですが、必ずしも全ての人にとって最良の選択肢ではありません。上記のようなデメリットになるポイントを理解して、ご自身にとって魅力的な住宅ローンなのかを確認したうえで申し込むことが重要です。

現在住宅ローンを契約している方の中には、「今のローンから借り換えることで本当に得になるのか?」「借り換えたいけれど、どの金融機関を選べばいいのか分からない」と悩んでいる方も多いのではないでしょうか。

住宅ローンの借り換えは、金利や保障内容を見直すチャンスであり、家計の見直しにもつながる重要な選択肢です。

この記事では、業界でもトップクラスの低金利に加え、手厚い保障とイオンならではの特典が魅力の「イオン銀行」を取り上げ、借り換えによるメリット・デメリットを徹底的に解説していきます。借り換えを検討中の方は、ぜひ参考にしてください。

このページではイオン銀行の住宅ローンのについて解説しています。今回は、様々な金融機関がキャンペーンを行うときなどに利用しているキャンペーンコードという仕組みについて紹介しています。

住宅ローンを少しでもお得に利用したいと考えているみなさまの参考になれば幸いです。

PayPay銀行は、かつて「ジャパンネット銀行」として日本初のインターネット専業銀行として誕生し、2021年に現在の名称へと変更されました。

社名変更を機に、より幅広い金融サービスの強化に取り組んでおり、なかでも住宅ローン分野には近年特に注力しています。その結果、PayPay銀行は低金利・ネット完結型の手続き・充実した団信(団体信用生命保険)プランなどを武器に、住宅ローン業界で注目を集める存在となっています。

この記事では、そんなPayPay銀行が提供する住宅ローンのなかでも、団信(団体信用生命保険)やがん団信の内容に焦点を当て、特徴や注意点についてわかりやすく解説していきます。